Esami akcijų rinkų vertinimai. Ką reikia stebėti šiame kontekste?

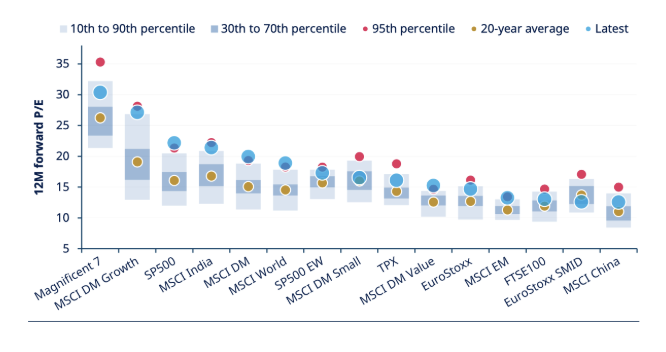

Vertinimai gali likti ganėtinai nemaži ilgesnį periodą, tačiau reikia sekti signalus, ir jeigu pasimatys pelnų mažėjimai, tai gali sukelti didelį rinkos volatilumą. Taip pat vertinti ir geopolitinį kontekstą.12 mėnesių skirtingų akcijų indeksų forward PE reikšmės:

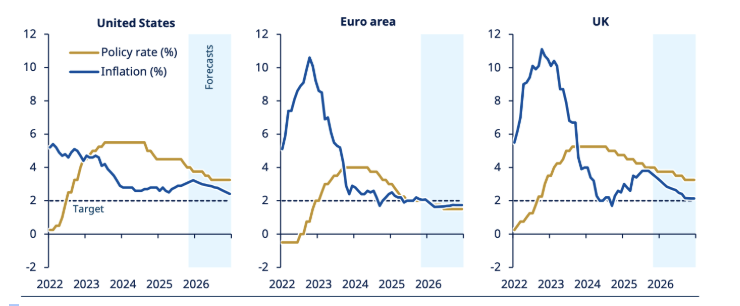

Infliacijos ir palūkanų normų dilema išlieka. Kaip seksis naviguoti naujajam FED vadovui šioje aplinkoje? Taip pat ar pamatysime tolimesnį infliacijos mažėjimą Anglijoje ir suvaldytą infliaciją euro zonoje?

JAV infliacija greičiausiai bus aukštesnė ilgesnį periodą ir arčiau 3 procentų nei arti 2 procentų tikslo.

Įdomūs sektoriai 2026 metais:

Finansų

Pelningumas potencialiai augs, ganėtinai normalūs įverčiai ir didelė pelno distribucija iš skirtingų šaltinių.

Vokietija/ EU, JAV dereguliacija, Japonijos corporate reforma.

Komunikacijos paslaugos

Stiprūs pelningumai

JAV rinka

Pramonė:

Nauda iš ilgalaikių temų: gynyba, kapitalo išaidos, elektrifikacija, gamybos perkėlimas į vietines rinkas, OBBB akto veikimas JAV.

Healthcare sektorius

Senstančios populiacijos, augantis well being sektorius ir paklausa, AI (greitesnis ir pigesnis mokslinių tyrimų procesas)

Diversifikacijos svarba

Dėl didelės JAV akcijų rinkų koncentracijos, kuomet Sp500 indekse 40 procentų kapitalizacijos sudaro didžiosos 7 kompanijos, vis didėja koncentracijos rizika. Todėl pasyvus investavimas į šį ideksą gali būti rizikinga strategija.

Kokios alternatyvos?

Apie visa tai ir gerokai plačiau - podcaste:

https://www.youtube.com/watch?v=8KXkToHUQDw

Spotify:

https://open.spotify.com/episode/6U9FMQdkmnc6PDOC6uC45j?si=wXNUNrnEQR6uHao2xqzTqg

Parengė: Dainius Šilkaitis/marketsfactor analitika

Parengta remiantis: Blackrock, Vanguard, Merrill Lynch, Barclays, JP Morgan, Amundi, SP Global, Goldman Sachs ir kitais duomenimis